市场需求迅速增长 利率衍生品交易量同比增长8成

2024-05-22 【 字体:大 中 小 】

随着我国债券市场不断扩容,当前159万亿元的庞大存量,引发了众多投资机构对利率衍生品的需求。据央行数据披露,今年1月中国利率衍生品市场交易量达3.3万亿,同比大幅增长81.2%,环比增长27.3%。

但是,财联社了解到,中国利率衍生品交易参与者还比较少,交易场景单一,海外成熟的利率衍生市场可供借鉴。

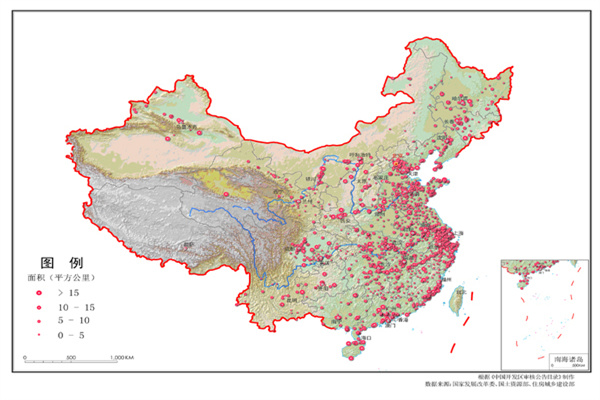

3月12日,央行国际司发文总结金融开放进展,截至2024年1月底,境外机构持有我国债券3.87万亿元,近几年年均增速均为30%。随着我国债券市场不断面向世界,利率互换等对冲工具的境外参与者也在不断增多。参照发达金融市场经验,利率互换的应用场景和功能仍有广阔的发展空间。

利率互换功能多样,有待挖掘

本周二,央行国际司发表了《坚定不移推动金融业高水平开放》。文章指出,近年来,中国人民银行会同金融管理部门主动有序推动金融业开放取得积极进展,持续推动境内外金融市场互联互通,推出香港与内地利率互换市场互联互通(互换通)并开通“北向通”。中国国债、政策性金融债等已被纳入富时罗素、彭博等全球旗舰指数并不断提高纳入比例。

某私募机构投资官对财联社表示,人民币债券市场的量会越来越大,那么随着利率下行,未来一个bp的波动带来的影响要比过去大得多,所以久期管理和风险对冲工具是非常关键的。而利率互换是中国当下和国债期货一样,顶层设计科学且国际化的衍生品。参照海外经验,利率互换的应用场景和功能十分多样,未来分发展潜力巨大。

“比如,海外市场中利率互换非常重要的一个应用是可以将企业发行的固定利息的债,换成浮动的成本。因为对一家实体来讲往往利率上行时期是经营状况更好的时期,而利率下行时期也很有可能是整个宏观经济相对困难的时期,那么通过浮动利率就可以降低公司的借债成本,在漫长的企业债付息过程中是很有必要的。目前国内企业在这一块的应用还有欠缺”上述受访者对财联社表示。

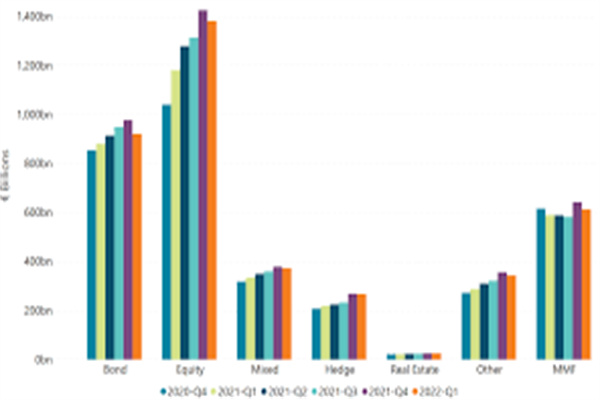

权威期刊《中国外汇》对比了中国和美国的利率互换品种,由于美元利率市场化环境下实体企业锁定中长期利率的避险需求旺盛,对于衍生产品的接受程度较为普遍,而境内市场利率“两轨并一轨”改革尚在稳步推进中,实体企业参与利率避险的意识和工具的运用尚处于起步阶段,所以美国利率互换以中长期限为主,1年及以下的品种仅占30%。我国的利率互换则主要以1年及以下的期限品种为主,占比高达68%左右。

根据央行旗下期刊《中国货币市场》公布的最新数据,今年1月中国利率衍生品市场交易量达3.3万亿,同比增长81.2%,环比增长27.3%。

但是,目前该市场主体尚少,应用场景有限。据外汇交易中心披露,截至去年三季度,人民币利率互换备案机构768家,机构类型包括政策性银行、国有大行、全国性股份制银行、城商行、农商行、外资银行、境外银行、证券公司、保险公司、保险资管、财务公司、金融租赁公司和各类非法人资管产品,其中股份制商业银行、证券公司、外资银行为主要参与机构占比达80%左右。

某商业银行外汇投资经理对财联社表示,对于银行而言,参与利率互换更多是为了管控风险,以投机或者套利为目的的参与比较少。

江苏银行金融市场风控部总经理吴悦表示,银行负债端可以通过利率互换切换负债成本,如在预期利率上行期间,通过利率互换多头锁定资金拆借成本;资产端则可以对冲持仓固收类资产的估值风险,如在预期利率上行期间,通过利率互换多头对冲持仓不活跃债券的利率风险。

互换增长受限,诸多方向尚待突破

根据央行官方部门数据,截至2024年1月末,我国债券余额159万亿元,近5年年均增速13%,规模稳居世界第二,境外机构持有我国债券3.87万亿元,近几年年均增速均为30%。吸引境外投资者参与国内债券市场,配套的风险对冲工具必不可少。

去年4月末,《内地与香港利率互换市场互联互通合作管理暂行办法》落地,“北向互换通”为境外机构投资者提供了更为便利的利率风险管理渠道,直接对冲部分利率风险敞口。

北向互换通开展利率互换交易在轧差后的名义本金净额每日不得超过200亿元人民币;清算额度方面,上清所与场外结算公司之间净头寸对应的“互换通”资源池风险敞口上限为40亿元人民币。

中金公司固收研究负责人陈健恒表示,中短期“北向互换通”活跃度更有可能是稳步发展,而非爆发式增长,主要有三方面原因。

其一,当前中美利差仍有一定的倒挂,或影响境外机构投资者参与境内债券市场和相关衍生品市场的热情;

其二,当前“北向互换通”交易额度限制在每日200亿元,这虽是轧差后的净限额,但当日净限额达到上限后,交易中心只接受单边反向交易以释放限额,部分投资者担心交易限额可能会影响其参与利率互换的流动性;

其三,虽然境内利率互换相比NDIRS(无本金交割利率互换)有诸多“本土”优势,但相比只能使用人民币结算的境内IRS而言,NDIRS在结算币种、交易便利性等方面具备优势,对欧美投资者尤其具有吸引力,此外交易成本也是影响境外机构投资者选择对冲工具的重要因素。

猜你喜欢

苏州主城四代宅亮相,旭辉建管森屿系1号作品

9009

9009

慈禧一生只写了一首诗,还被编入了小学课本,现在几乎人人都会背

218

218

古力娜扎这衣服太心机了,前面看包裹严实,后面一看整个后背全裸

8822

8822

清明假期总要来趟深圳甘坑古镇吧,这里的白色三角梅美出天际

1176

1176

美元技术面底牌曝光!交易员最关注的三个价位是

8744

8744

智富资源投资(00007)将延迟刊发2024年中期业绩 继续停牌

6947

6947

索菱股份2023年净利润预计增长18326%~29656%

2734

2734

孙正义“光环不再”?软银愿景基金或遭遇史上最惨季度亏损

5623

5623

3月黄金价格飙升 金饰类上市公司业绩多预增

5170

5170

证券代码:000822 证券简称:山东海化 公告编号:2024-014

5518

5518

国内饰品黄金价格最高升至762元克 为何带不动加工产业链?

李志林:美股借消息大涨三天,A股3300点缩量“蘑菇战”

40万㎡酒店餐饮大展即将亮相, 一站式采购,尽在HOTELEX上海展

当忠诚伙伴渐渐老去:铲屎官必备的温情守护清单_狗狗_运动_毛发

腾讯元宝超越豆包背后:密集投流 狂圈用户

一致魔芋暴涨 创历史新高!市场追捧麦片、坚果、鸭脖、奶酪、小鱼干

邦达亚洲 英国央行利率维稳 英镑刷新7日高位

百度香港上市发行价高端定在每股295港元 预计净筹资36亿美元

ETF午评 A股三大指数早盘集体下跌,软件、算力板块跌幅居前,软件50ETF、云50ETF跌逾3%

美国务院宣布对进口委内瑞拉石油国家加征关税并制裁相关企业

国内饰品黄金价格最高升至762元克 为何带不动加工产业链?

李志林:美股借消息大涨三天,A股3300点缩量“蘑菇战”

40万㎡酒店餐饮大展即将亮相, 一站式采购,尽在HOTELEX上海展

当忠诚伙伴渐渐老去:铲屎官必备的温情守护清单_狗狗_运动_毛发

腾讯元宝超越豆包背后:密集投流 狂圈用户

一致魔芋暴涨 创历史新高!市场追捧麦片、坚果、鸭脖、奶酪、小鱼干

邦达亚洲 英国央行利率维稳 英镑刷新7日高位

百度香港上市发行价高端定在每股295港元 预计净筹资36亿美元

ETF午评 A股三大指数早盘集体下跌,软件、算力板块跌幅居前,软件50ETF、云50ETF跌逾3%

美国务院宣布对进口委内瑞拉石油国家加征关税并制裁相关企业